A primera vista, el Open Banking puede parecer una amenaza para muchas instituciones financieras. Después de todo, la posesión de datos financieros personales es uno de los valores más importantes de los bancos: compartirlos con la competencia podría suponer un desastre.

Sin embargo, el Open Banking y su regulación, como la directiva PSD2, permiten que los datos fluyan en ambos sentidos. Los bancos pueden acceder con facilidad a las API de la competencia para desarrollar servicios que agreguen valor como el de un neobanco o un competidor tecnológico y cuentan con la ventaja de ofrecer una amplia gama de productos financieros.

Así, este movimiento representa una ventaja en lugar de una amenaza para los bancos que quieran superar a la competencia y demostrar su valor. Aquí te mostramos algunos ejemplos.

Cómo los bancos agregan valor a sus clientes gracias al Open Banking

Acceso más sencillo a la información

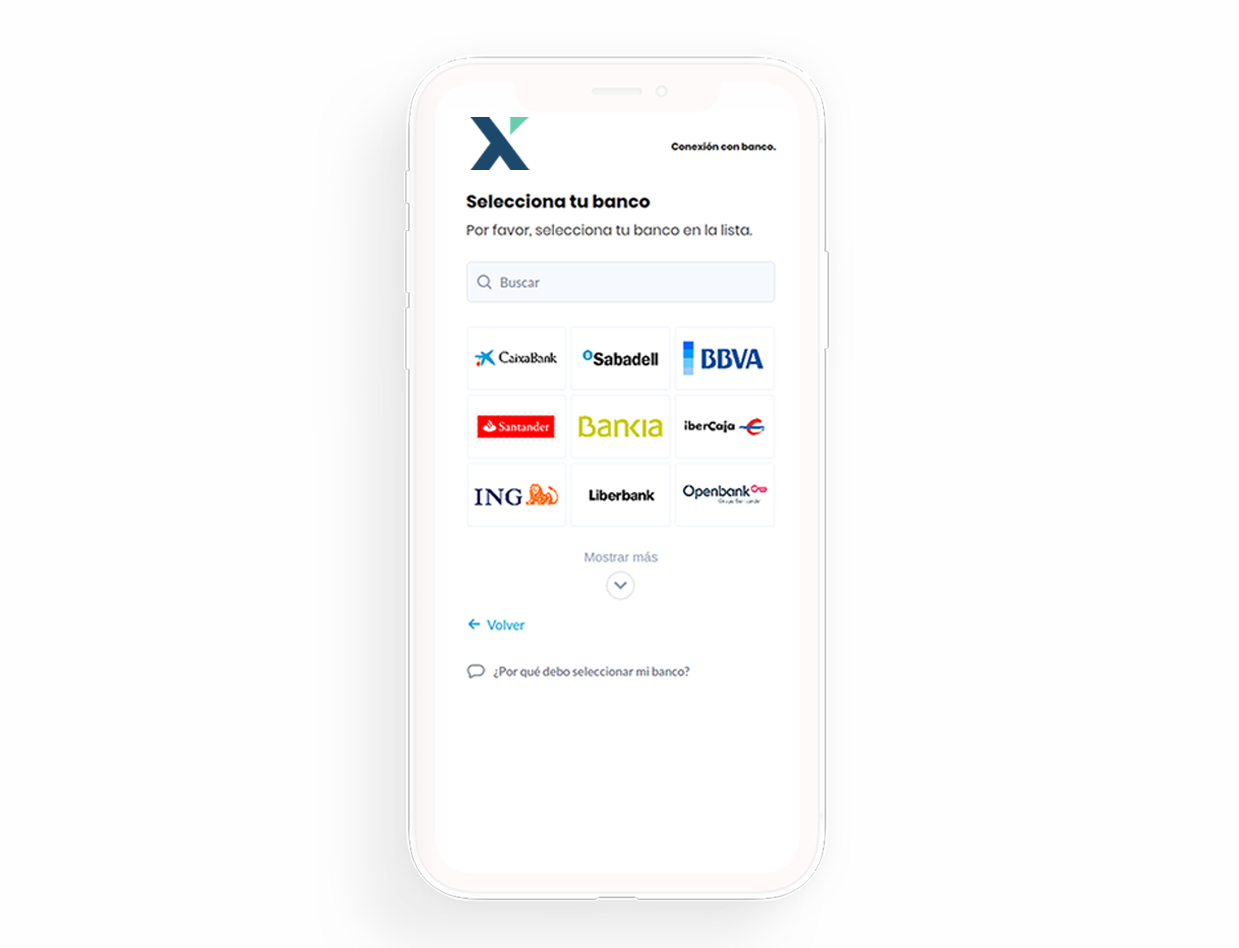

La agregación bancaria es el pilar del movimiento del Open Banking. El concepto es evidente: es mejor que cualquiera pueda tener acceso a los datos de cuentas bancarias (con el permiso del usuario, por supuesto). Desde el punto de vista de la banca personal, esta idea simplifica enormemente la compleja tarea de gestionar las diferentes cuentas bancarias.

Un banco puede conectar a un cliente con todas sus cuentas bancarias, ya sean externas o internas. Si se reúne toda la información en una app o plataforma, el usuario puede acceder de forma instantánea a una vista completa de su situación financiera.

Proporciona información integrada para una mejor situación financiera

Las opciones de la agregación bancaria van mucho más allá de la información sobre el saldo. Gracias a los algoritmos de categorización y otros indicadores, los bancos pueden facilitar información sobre los presupuestos y coaching financiero. Los bancos son la entidad que gestiona el dinero de la mayoría de los clientes. De esta manera, si las instituciones financieras personales ayudan a que sus clientes comprendan su economía y tomen mejores decisiones, mejorarán su nivel de asesoramiento, lo que también aumentará el compromiso y la fidelidad de los clientes.

Permite realizar pagos de una manera más rápida y sin contratiempos

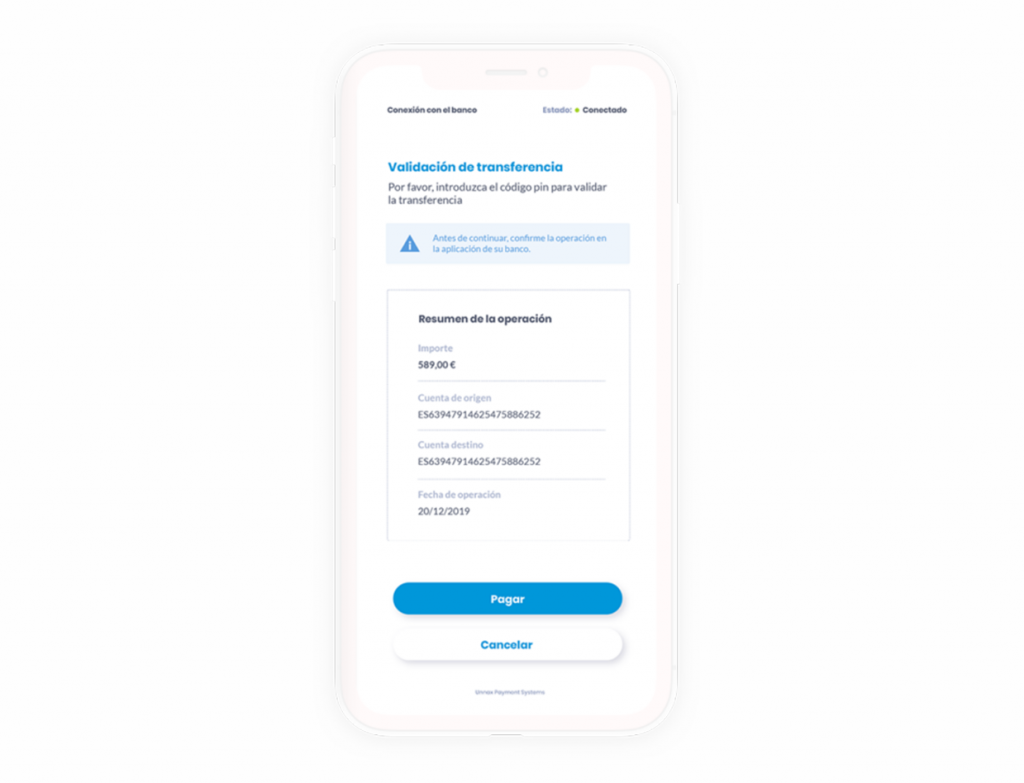

El Open Banking también está transformando los procesos de pago para que sean más rápidos y se efectúen sin problemas. Dado que cada institución se conecta a través de una API, el banco puede transferir dinero fácilmente mediante una app o con menos pasos que en un sitio web. Así, los usuarios pueden efectuar pagos de forma segura sin necesidad de una cuenta encriptada ni un código de enrutamiento.

Permite encontrar el producto adecuado en función de las necesidades del cliente…

A los bancos les encanta desarrollar productos financieros nuevos. Sin embargo, el cliente puede sentirse abrumado si cuenta con demasiadas opciones. Esta situación podría limitar las ventas y suponer un malgasto del presupuesto de marketing. Gracias a la agregación bancaria y los indicadores avanzados, los bancos pueden crear perfiles más precisos para conocer mejor a sus clientes. Esta información permite ofrecer productos y servicios personalizados a cada cliente.

… y evitar aquellos que puedan tener un impacto en su economía

Una mejor calificación de crédito y oferta de producto de un prestamista permite reducir las tasas de morosidad, baja rentabilidad o incumplimiento de pagos, lo que protege la economía del banco y aumenta considerablemente los beneficios de los clientes.

Además del riesgo financiero que asume el prestatario, retrasarse en los pagos de un préstamo también tiene un impacto negativo en su salud mental. El Open Banking permite obtener información valiosa sobre la situación financiera real del cliente, lo que ayuda a ofrecer el producto adecuado y a mejorar su situación financiera y de bienestar.

Acelera el proceso de incorporación

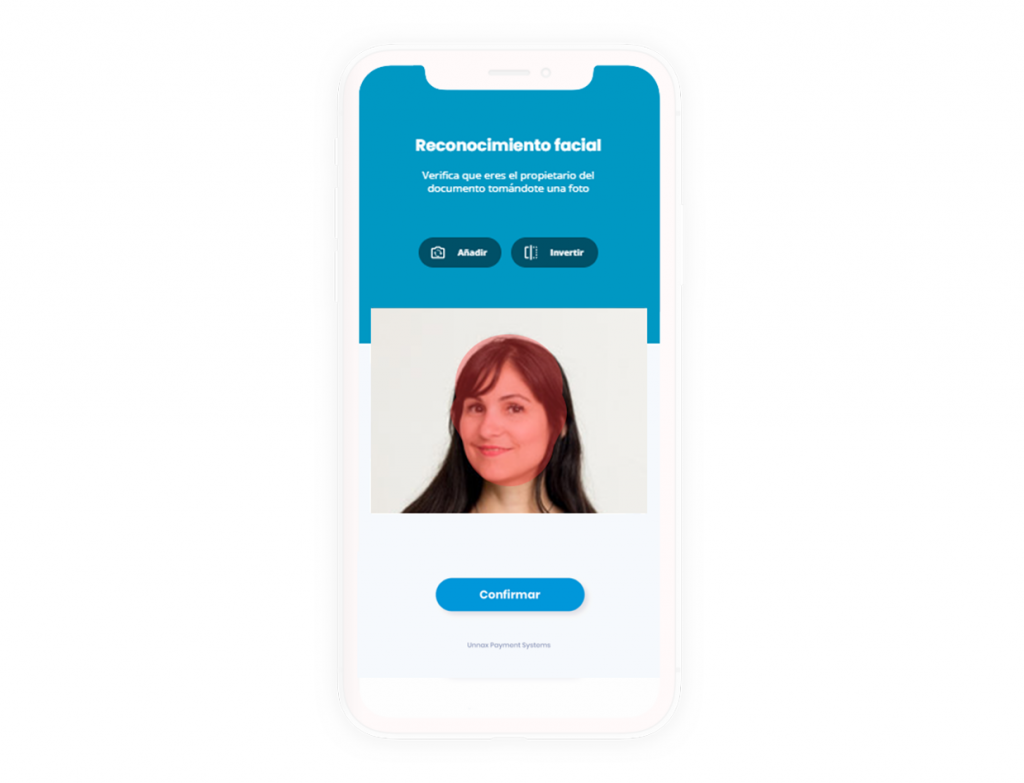

La verificación de identidad es un proceso complejo que puede resultar en el abandono de un producto por parte del cliente. La funcionalidad de agregación bancaria del Open Banking permite a los bancos verificar la identidad del usuario comprobándola en diferentes medios de una manera rápida. Ofrecer tiempos de respuesta más rápidos mejora la primera impresión de un posible cliente y aumenta su confianza en el proceso.

Crea una experiencia de usuario más personalizada

En la próxima década, el objetivo principal de la banca personal será la experiencia de usuario, lo que no es una sorpresa si tenemos en cuenta el desarrollo de la tecnología para que nuestras interacciones sean cada vez más personalizadas.

Las instituciones financieras pueden ofrecer numerosas posibilidades, desde la agregación bancaria hasta los pagos, para garantizar que sus usuarios se sientan valorados cada vez que inicien sesión en la plataforma o abran su app. Cada mensaje o sugerencia personalizados mejora la relación con los clientes para que perdure en el tiempo y sea más lucrativa.

Por qué la banca personal debe mirar al Open Banking para agregar valor a sus usuarios

Dar con la fórmula adecuada puede marcar la diferencia en los próximos años. Cada vez hay menos sucursales de bancos porque los consumidores prefieren gestionar con la banca online. Sin el aspecto humano, los bancos necesitarán toda la ayuda que sea posible para fortalecer la confianza, mantener a sus clientes y atraer a nuevos.

Evidentemente, la banca tradicional no está sola en este proceso. Asociarse con una Fintech especializada en el ámbito digital para ofrecer servicios financieros puede ayudar a que los bancos desarrollen la experiencia de usuario pionera que exigen los clientes. De esta manera, ambas instituciones pueden ofrecer lo mejor de cada entorno: una amplia gama de productos financieros junto a una interfaz atractiva para los usuarios.

En definitiva, la clave para el futuro será incorporar el Open Banking y adaptarse al nuevo mercado tan pronto como sea posible, independientemente de si un banco se asocia con otra institución o se renueva de manera interna. Este proceso será la única forma de proporcionar servicios de valor añadido que mantengan el compromiso de los clientes para no perder participación de mercado en el futuro.