Lee todo directamente o elige la sección que deseas leer:

- El impacto del PSD2

- Cumplimiento técnico de la PSD2 vs el espíritu de la norma

- Interfaces dedicadas: conexiones por APIs PSD2

- Conexiones directas por Scraping

- El modelo híbrido de agregación bancaria de Unnax

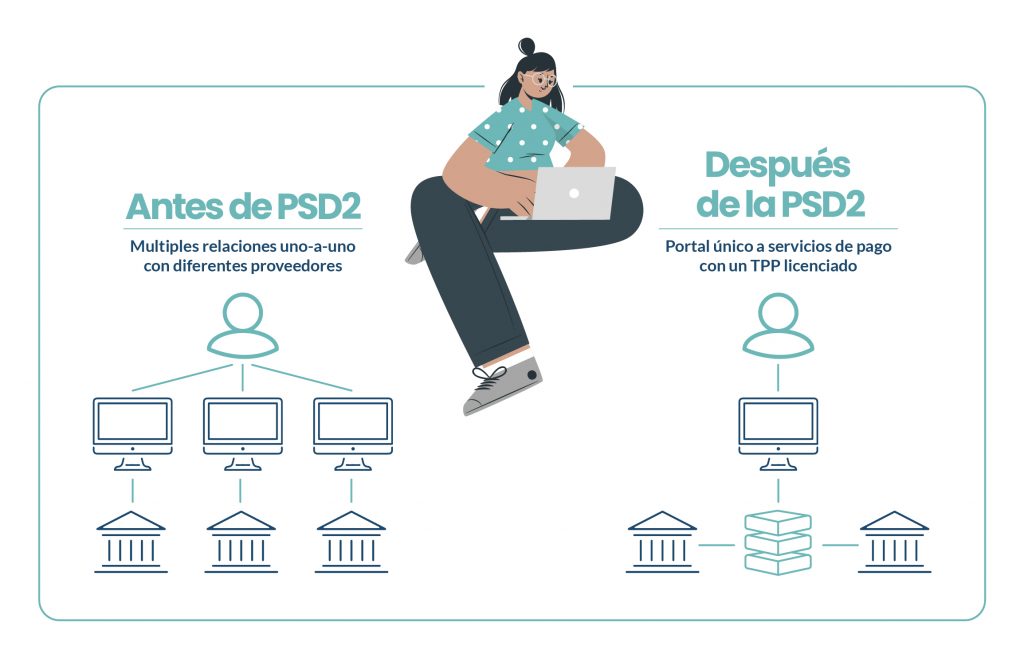

La PSD2 nació con el objetivo de democratizar el panorama financiero con respecto a los datos de los usuarios. Es decir, quitarle la hegemonía a la banca tradicional, fomentar la competencia y abrir el mercado a nuevas entidades, como los TPPs, y así cubrir las necesidades de los usuarios que no estaban siendo cubiertas por los bancos.

¿Cómo es posible esto? A través de APIs bancarias y la tecnología Open Banking. La PSD2 obliga a los bancos a que abran sus APIs a Proveedores de Servicios de Información de Cuenta (AISP) para que puedan extraer los datos financieros, previa autorización, del cliente.

¿Qué se puede lograr con esta apertura de datos? Uno de los casos de uso más populares a día de hoy son los PFM, las aplicaciones móviles que permiten gestionar las finanzas al gusto del usuario, monitoreando todas las cuentas bancarias en un mismo entorno, ahorrando automáticamente, planificando con información útil y sobretodo, personalizada.

Para verticales como consumer finance, la PSD2 dice que ahora pueden acceder – a través de una entidad certificada- a datos bancarios en tiempo real de sus potenciales clientes, y realizar un análisis de esos datos para – por ejemplo – aprobar o denegar un préstamo.

👉 Te recomendamos leer: Todo lo que necesitas saber sobre Agregación Bancaria

Cumplimiento técnico de la PSD2 vs el espíritu de la norma

Todas estas oportunidades nacidas bajo la PSD2 suenan muy bien, pero en la realidad la normativa ha dejado muchos interrogantes y “zonas grises”. Es decir, muchos bancos tienen un cumplimiento técnico de la PSD2, pero eso dista mucho del espíritu de la norma pues hay un brecha importante entre los datos que las entidades deben poner a disposición de terceros de forma obligatoria, y los datos necesarios para poder generar valor y ofrecer una experiencia de calidad al cliente.

Por ejemplo, pensemos en un PFM que necesita obtener la información necesaria sobre sus usuarios para poder analizar sus finanzas y ofrecer una experiencia personalizada.

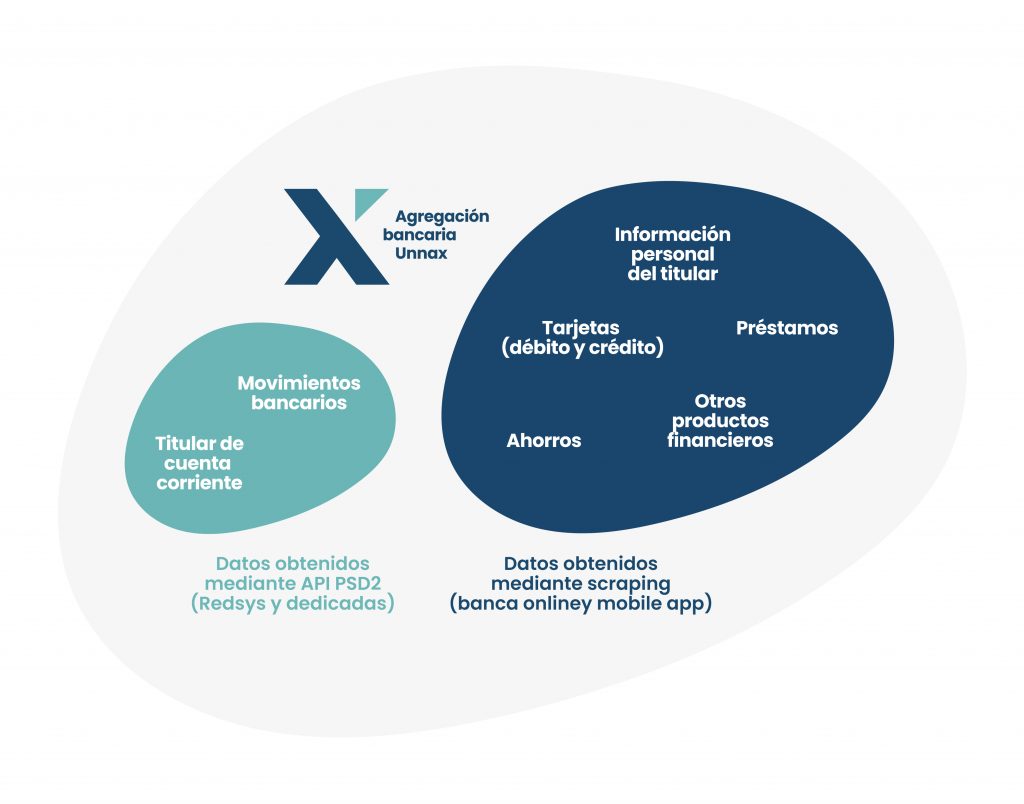

La PSD2, con su conexión a APIs bancarias, ofrece un acceso con una profundidad limitada del dato. Es decir, solo podrá obtener el nombre del titular de la cuenta y un segmento de los movimientos de la misma.

Sin embargo, para poder ofrecer valor al usuario, el PFM necesita disponer de información adicional, como ¿qué tarjetas tiene contratadas el usuario? ¿tiene productos financieros asociados a su cuenta? ¿Tiene deudas? ¿Tiene una hipoteca? Sin esta información, el PFM tendrá una visión muy limitada del usuario y lo que podrá llegar a ofrecerle será limitado también.

Ante este panorama, las TPPs, tienen que seguir utilizando otros métodos de conexión para mantener los estándares de calidad del dato bancario que previamente ofrecían.

El scraping es uno de ellos.

¿Qué dice la PSD2? La PSD2 indica que si los servicios que se ofrecían antes de la normativa no se pueden garantizar solo por conexión a APIs PSD2, entonces el scraping seguirá siendo una conexión válida, reconocida como “fallback mechanism” o “mecanismo de reserva”.

Para muchos casos, como el español, el scraping sigue siendo un método de conexión importante para poder ofrecer la calidad y riqueza del dato para que modelos de negocio como lenders o PFM funcionen correctamente.

¿Y por qué decimos esto? Vayamos más al fondo y exploremos qué datos nos ofrecen las APIs PSD2 y qué datos podemos obtener por scraping.

Interfaces dedicadas: conexiones por APIs PSD2

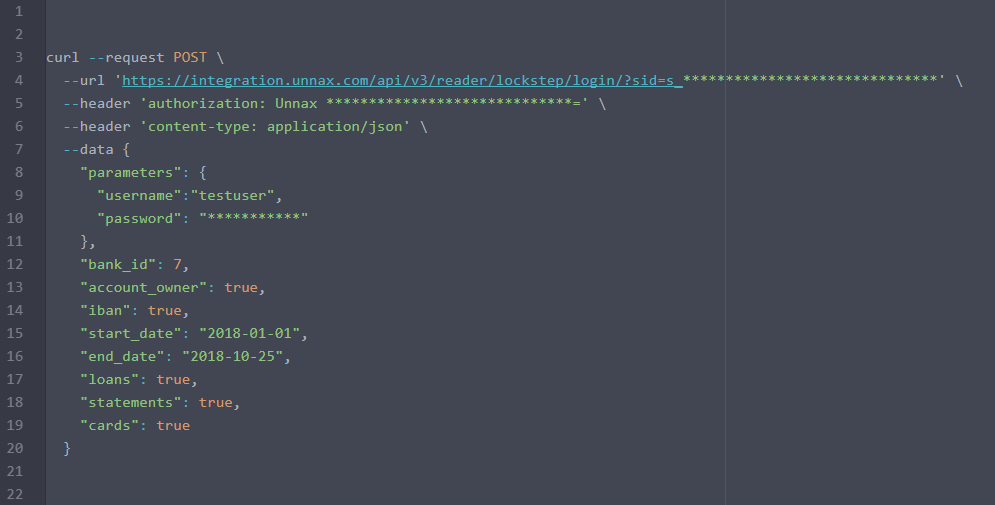

La PSD2 nos obliga a conectarnos a APIs públicas que han abierto los bancos gracias a la normativa europea. Estas APIs nos dan acceso solo a ciertos datos, que especifica la directiva y con un formato que depende de la interpretación de cada banco.

Esta conexión solo es posible si la entidad cuenta con la autorización regulatoria apropiada como AISP y en España, se realiza a través del portal que los bancos han elegido para centralizar la conexión a sus APIs.

Ventajas

Una de las mayores ventajas que nos hemos encontrado con las conexiones por APIs PSD2 es su estabilidad y rapidez.

Una entidad con licencia de AISP se puede conectar a las APIs bancarias fácilmente y puede inmediatamente acceder a la información “oficial” de los bancos.

Inconvenientes

Sin embargo, como detallamos anteriormente, la profundidad del dato no es uno de sus fuertes. Actualmente solo tenemos acceso a los datos del cliente y a sus movimientos. No se pueden leer datos de ahorros, financiación, hipotecas o tarjetas asociadas, ya que como la normativa no lo especifica expresamente, el 95% de los bancos no lo han añadido en sus APIs.

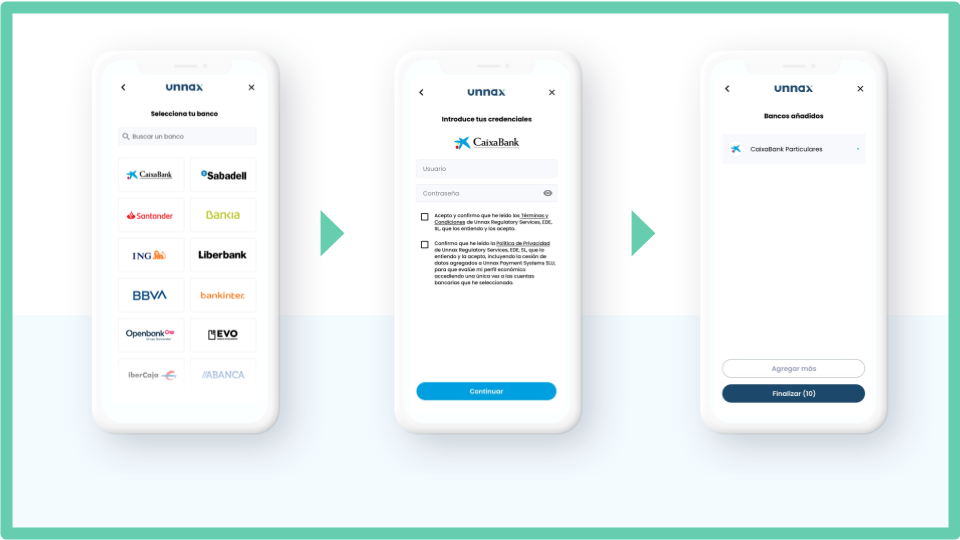

A nivel puramente de UX, también encontramos otro problema, la normativa nos dice que las credenciales del usuario deben ser introducidas en las pantallas de los propios bancos. Esto resulta en un flujo más largo y complejo para al usuario, ya que este debe ser redireccionado a una pantalla de inicio de sesión con una apariencia que puede ser diferente a los pasos anteriores del flujo.

Conexiones directas: Scraping

¿En qué consiste el scraping?

El screen scraping es el método de conexión histórico que se empleaba antes de la llegada de las APIs dedicadas y la directiva PSD2. Consiste en tener a un robot “leyendo” toda la arquitectura de un sitio web, en este caso de la web de un banco. Se le indica dónde está exactamente la información que nos interesa (botones, secciones, tablas con números, bloques de texto específicos, etc.) con el objetivo de obtener una simulación de lo que haría un usuario al consultar información en la banca online y así acceder a los datos relevantes.

El scraping entonces nos ofrece la posibilidad de obtener cualquier información (menos datos sensibles) que aparezca en la banca online, solo se necesita saber dónde está esa información.

Se puede utilizar el scraping tanto en la web del banco como en su app.

Ventajas

Definitivamente la cantidad de información que podemos obtener a través de lecturas con scraping es una de sus principales diferenciales. Algunos de los datos más relevantes que esta conexión son:

- Datos de tarjetas de crédito y débito

- Información de ahorros y préstamos

- Información de productos financieros contratados

- Datos históricos más largos

Inconvenientes

Al no tratarse de un sistema de conexión dedicado, es más inestable que las APIs bancarias. Si el banco hace un cambio al diseño de su portal de banca online, como por ejemplo cambiar el color o la posición de ciertos botones, o el texto de los menús de una página, el sistema dejará de funcionar porque el robot no será capaz de ubicar la información que busca. Esto significa que es un método de conexión que requiere de un mantenimiento dedicado más intenso.

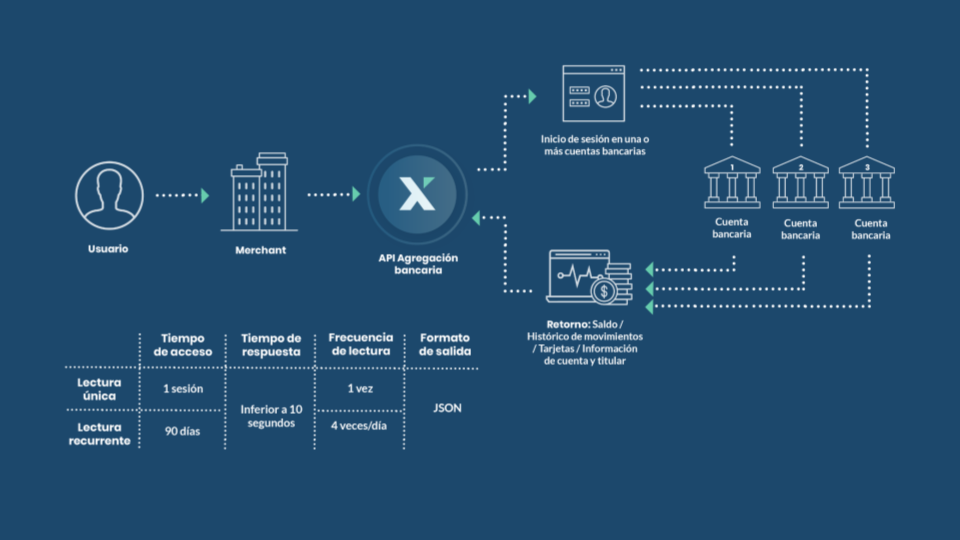

El modelo híbrido de agregación bancaria de Unnax

Frente a esto, en Unnax nos hemos dedicado a conocer muy bien a nuestros clientes y las necesidades que tienen para poder ofrecerles realmente lo que necesitan. Por eso hemos apostado por un modelo de conexión híbrido, empleando los dos canales posibles en todas sus posibles variantes según las necesidades del caso de uso específico del cliente. Estas son:

Conexión vía API:

- Portal Redsys

- APIs dedicadas de los bancos

Conexión directa:

- Conexión a la banca online

- Conexión a la aplicación de banca móvil

¿En qué nos hemos basado?

En la profundidad del dato.

En cuestión de la necesidad que tenga nuestro cliente de profundizar en el dato, pasamos por un modelo u otro. Si necesita simplemente datos de cuentas y movimientos, conectamos a las APIs PSD2 , pero si necesita datos de tarjetas y ahorros, nos conectamos vía web o mobile scraping.

Pero, si necesita tener una profundidad del dato mucho más extensa, utilizamos nuestro modelo híbrido en el cual en función de lo que se necesita se lee una parte por PSD2 y otra parte por scraping.

“Nos hemos tomado el tiempo de entender el caso de uso y flujo de cada banco y de trabajarlo a lo máximo para no solo poder ofrecer la misma profundidad de servicio de antes sino también que el cliente siga teniendo una experiencia de usuario óptima, con flujos rápidos y respuestas inmediatas.

Esto es lo que nos diferencia en el mercado, tanto en el nivel visual de UX con nuestros widgets, como el nivel de profundidad del dato y las lógicas que tenemos detrás para ofrecer el dato exacto en el momento adecuado.” – Ben Cotte, Head of Product de Unnax.

De esta manera garantizamos ofrecer la mejor calidad y profundidad del dato, y además, una mejor experiencia al usuario final.

¿Quieres saber cómo hacer felices a tus clientes con servicios financieros a medida? Empieza aquí.