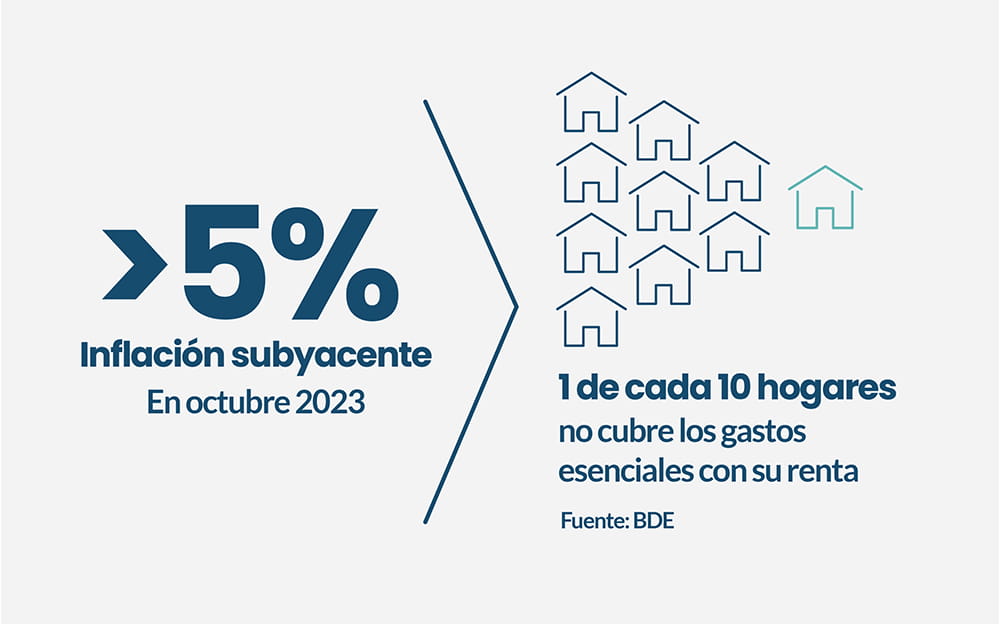

Con el tiempo, todos los lenders se enfrentan a situaciones de impago, incluso aquellos que cuentan con sistemas de scoring muy potentes y confiables. Esto es particularmente cierto en el complicado entorno económico actual, con señales que indican que se avecina un aumento de la morosidad. En España, por ejemplo, un informe del Banco de España muestra que 1 de cada 10 hogares no puede cubrir los gastos básicos con sus ingresos actuales, y la inflación subyacente superó el 5% en octubre de 2023.

Para las organizaciones en crecimiento, en particular, la capacidad de diferenciar entre los casos de mora y fraude en los préstamos es vital para garantizar la estabilidad y la rentabilidad de la empresa.

La ausencia de esta capacidad suele deberse a déficits tecnológicos en los procesos de scoring y onboarding, lo que obliga a la entidad crediticia a actualizar su tecnología para distinguir con mayor precisión los casos de fraude en préstamos de los escenarios de morosidad.

Entendiendo la diferencia entre fraude y mora en la cartera de préstamos

A la hora de hacer frente a los retrasos en los pagos de los clientes, los prestamistas deben tener en cuenta si el deudor está incurriendo en mora por no haber cumplido con sus obligaciones de pago o si solicitó el préstamo deliberadamente sin ninguna intención de devolverlo.

El incumplimiento del crédito se refiere a la primera situación, en la que el solicitante no puede hacer frente a las cuotas del préstamo, lo que provoca impagos y retrasos en los pagos. Si el deudor no efectúa los pagos atrasados en un plazo determinado, las consecuencias del impago pueden ir desde los recargos por mora hasta acciones legales.

Por su parte, el fraude en los préstamos se refiere a los solicitantes que realizan un fraude premeditado para obtener fondos sin intención de devolverlos a la entidad crediticia. El fraude de préstamos suele incluir documentos falsificados, identidades robadas u otros medios fraudulentos para garantizar el crédito.

Los tres tipos de fraude que vemos habitualmente en los préstamos son:

Fraude en préstamos de primera persona (fraude en préstamos personales):

El fraude en los préstamos personales consiste en la presentación de información falsa en las solicitudes de préstamo para obtener mejores ofertas y condiciones de crédito.

Fraude en préstamos de segunda persona (fraude del comprador ficticio):

El fraude del comprador ficticio consiste en que los solicitantes de préstamos utilizan la información personal de una segunda persona dispuesta para obtener un préstamo.

Fraude en préstamos a terceros («robo de identidad»):

El robo de identidad se refiere a los solicitantes de préstamos que roban la información de identificación de una persona no dispuesta y a menudo sin saberlo y hacen pasar esta información como propia para obtener un préstamo.

👉 Para saber más sobre estos tipos de fraude (y cómo Unnax puede ayudar a combatirlos) consulta este artículo.

La distinción entre morosidad y fraude es vital para los lenders, ya que permite a las organizaciones tomar decisiones más eficaces e informadas en relación con la gestión de sus recursos.

Con procesos sólidos para diferenciar y prevenir los casos de mora y fraude, los departamentos de cobro pueden dedicar menos tiempo a la caza de pagos que los estafadores no tienen intención de devolver, y las entidades crediticias pueden mejorar sus procesos de identificación del fraude.

Cómo aprovechar la tecnología para reducir los riesgos de fraude e impago

El reto de diferenciar el riesgo de impago del de fraude a menudo consiste en que los lenders cuenten con la combinación adecuada de recursos y soporte tecnológico. Con una estrategia tecnológica optimizada, los otorgantes de crédito pueden reducir los riesgos de fraude, morosidad e impago con mayor precisión y eficacia.

Garantizar la fase de onboarding es especialmente importante en el proceso de crédito. La incorporación de soluciones tecnológicas ayuda a las entidades crediticias a crear sólidos procesos de identificación de clientes, analizar los perfiles de los solicitantes en mayor profundidad y mejorar las verificaciones en los distintos métodos de pago.

Para ayudar a los prestamistas a conseguirlo, Unnax ofrece las siguientes soluciones:

Agregación de cuentas bancarias y agregación recurrente:

La agregación bancaria es el proceso de recopilar datos bancarios de todas las cuentas de un cliente y organizarlos en una única ubiación de forma centralizada. La solución de Agregación Bancaria de Unnax para lecturas únicas y recurrentes ayuda a las entidades crediticias a obtener una mayor cantidad de datos de alta calidad, lo que les permite obtener una visión más completa y precisa de la situación financiera de un solicitante de préstamo.

Además, la Agregación Bancaria proporciona a los lenders la prueba de vida necesaria para verificar que un solicitante de préstamo es un usuario real que muestra comportamientos reales en todas sus cuentas financieras. Con esta solución, las entidades crediticias obtienen acceso en tiempo real a datos financieros agregados, conexiones a cuentas bancarias personales y empresariales, y potentes funciones de filtrado para personalizar la extracción de datos en función de las necesidades específicas de cada entidad crediticia.

Verificación de la titularidad de la cuenta:

La validación de la titularidad de la cuenta consiste en verificar que un cliente es el titular de una cuenta bancaria cruzando la información proporcionada por el cliente con su IBAN y su número de identificación. La solución de validación de cuentas de Unnax facilita el estricto cumplimiento de las obligaciones de identificación del cliente (como los requisitos KYC), valida la información del cliente cruzándola con los datos oficiales del banco del mismo, y ayuda a evitar y reducir los intentos de fraude.

Además, las empresas pueden realizar validaciones de titularidad individualmente o por lotes sólo con el IBAN y el número de identificación del cliente. Gracias a esta solución, los organismos de crédito pueden verificar las cuentas al instante a cualquier hora del día sin necesidad de interactuar con el cliente.

Certificados:

Unnax ofrece certificados de agregación de cuentas y recepción de fondos para ayudar a los entidades crediticias a presentar las pruebas necesarias si se produce un caso de fraude. Estos certificados son cruciales en el proceso de litigio al proporcionar pruebas de que se ha enviado y recibido una transferencia. Además, también ayudan a prevenir casos de fraude de identidad en los que un cliente afirma que no solicitó un préstamo, así como a demostrar que un prestatario ha incumplido sus obligaciones y debe el pago al organismo crediticio.

Las soluciones de Unnax ofrecen sólidas funcionalidades que permiten a los distintos organismos crediticios acceder bajo demanda a los datos financieros de sus solicitantes, lo que agiliza los procesos de toma de decisiones y los protege contra el fraude.

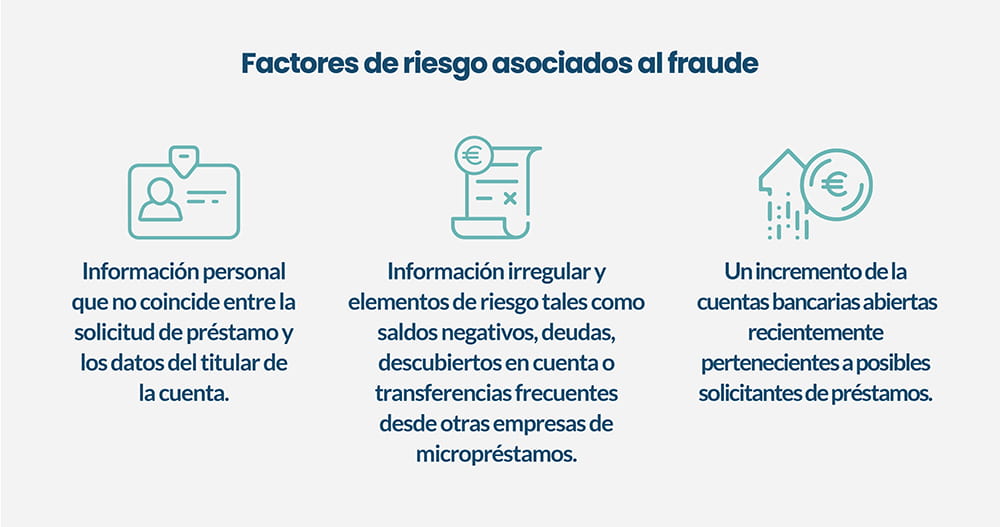

Juntos, la agregación de cuentas, la validación de la titularidad y los certificados ayudan a los lenders a detectar numerosas señales de alarma de fraude, entre las que se incluyen:

- Datos personales que no coinciden entre la solicitud de préstamo y los datos del titular de la cuenta.

- Actividad irregular y factores de riesgo de fraude, como saldos negativos, deudas, descubiertos o transferencias frecuentes desde otras empresas de microcréditos.

- Un incremento de las cuentas bancarias abiertas recientemente pertenecientes a posibles solicitantes de préstamos.

Como consecuencia, los otorgantes de crédito tienen una mayor certeza en torno a los solicitantes de préstamos y a su capacidad y voluntad de devolver los fondos prestados. Gracias a esta información, los lenders están en mejor posición para prevenir el fraude y ayudar a sus clientes a reducir la morosidad a largo plazo.

¿Estás dispuesto a mejorar tus procesos de préstamo y reducir así el riesgo de fraude y morosidad? Empieza hoy mismo con Unnax para aprovechar nuestras soluciones de agregación bancaria, soluciones de pago y validación de titularidad de cuentas.