Esperar uno o dos días a que se ingrese el dinero de un préstamo puede parecer poco tiempo. Sin embargo, esta demora puede suponer una gran diferencia para un prestatario que tenga dificultades para llegar a fin de mes.

Una vez aprobado el préstamo, el pago se debería efectuar en un máximo de un día. Sin embargo, la infraestructura tradicional y la excesiva dependencia de los procesos manuales conllevan que el prestatario tenga que esperar varios días e incluso semanas antes de recibir el depósito. La buena noticia es que esta espera ya no es necesaria.

En la tercera parte de nuestra serie sobre concesión de préstamos, vamos a analizar exhaustivamente el proceso de pago que tiene lugar una vez que el préstamo se ha aprobado. Analizaremos los problemas a los que se tienen que enfrentar habitualmente los prestamistas, cómo el Open Banking mejora el proceso y las tecnologías que permiten realizar estos pagos con mayor rapidez.

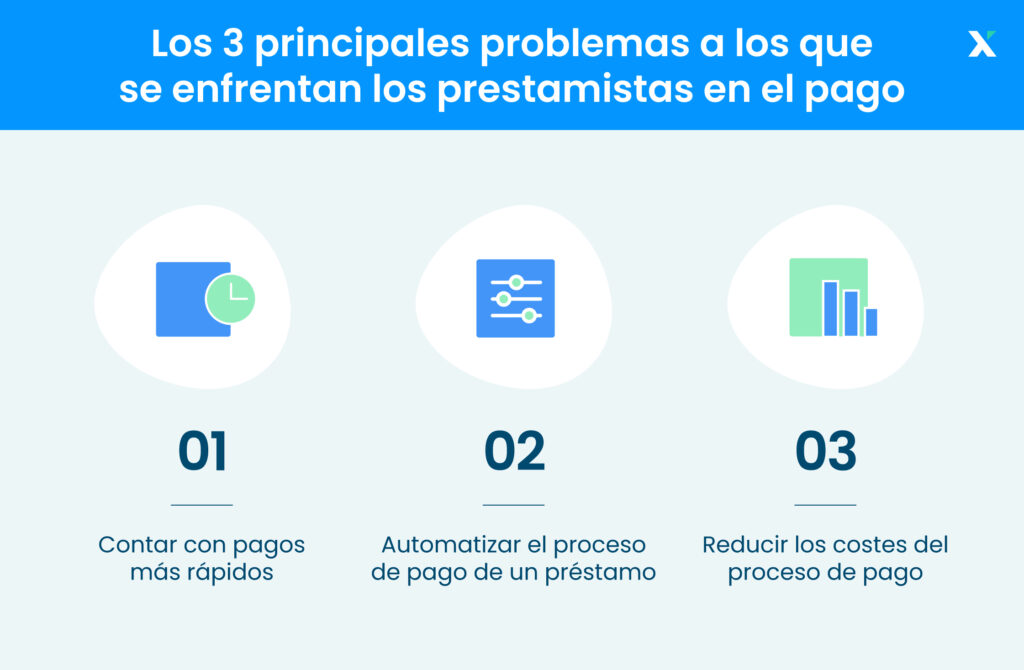

Los problemas a los que se enfrentan los prestamistas al pagar un préstamo

Imposibilidad de enviar el dinero a sus clientes de forma rápida y en cualquier momento

Según un informe de Digital Banking Report en 2020, el “tiempo promedio para tomar una decisión” para la mayoría de los préstamos suele ser de entre tres a cinco días, pero el “tiempo para recibir el dinero” puede ser de una semana o incluso más. Con los bancos, el “tiempo para recibir el dinero” puede ser de hasta tres meses.

Vivimos en una era en la que se solicitan y se conceden hipotecas y cuentas corrientes de manera instantánea, por lo que esperar más de una semana para recibir el dinero ya no es algo aceptable. Sin embargo, es frecuente que los prestamistas no puedan enviar el dinero a sus clientes con la rapidez que desearían por tener que enfrentarse a procesos manuales, sistemas tradicionales obsoletos y verificaciones de crédito.

Este problema se agravó durante la pandemia de la COVID-19, ya que los pequeños negocios y consumidores necesitaban recibir liquidez tan rápido como fuera posible y muchos prestamistas y bancos no pudieron responder a esas necesidades. Efectuar el pago con mayor rapidez no solo beneficia a los prestatarios, sino que también permite que los prestamistas puedan enviar varios préstamos a la vez y cuenten así con unas tasas de cancelación de tarjeta más reducidas.

Más información: Cómo tomar decisiones de crédito más precisas

Falta de automatización

Los prestamistas siguen dependiendo de un proceso muy manual para aprobar y procesar los préstamos. Esta situación se podía entender en el pasado, ya que existían muchas políticas implantadas desde hacía tiempo que dependían de procesos manuales de revisiones y comprobaciones. Las instituciones financieras confían en esas políticas para reducir el riesgo al mínimo.

Sin embargo, los consumidores y negocios de hoy en día están habituados a la experiencia del “autoservicio”, que consiste en tener la capacidad de completar una petición online, obtener un resultado de manera casi instantánea y recibir un pago en poco tiempo. El problema es que este proceso solo es posible si se implementa una automatización que sustituya los procesos manuales.

Más información: Onboarding: cómo los prestamistas pueden tener éxito desde el primer momento

Aunque los prestamistas puedan tener dudas por los posibles riesgos asociados a la hora de implementar la automatización, la realidad es que este proceso es mucho más seguro para los consumidores, ya que los prestamistas pueden integrar de manera efectiva los pagos en la toma de decisiones, evitando el intercambio o almacenamiento de información confidencial y permitiendo que los clientes reciban el dinero de manera casi instantánea.

La falta de automatización también aumenta el número de errores humanos, como los pagos por duplicado o la introducción errónea de datos, lo que incrementa los costes generales del pago. Esto nos lleva al tercer problema…

Costes elevados del proceso de pago

Los costes del proceso de pago son elevados y van a seguir aumentando.

El motivo es que muchos prestamistas siguen confiando en procesos de pagos manuales y en transacciones con tarjeta de manera habitual. Durante estos procesos manuales, el capital humano es mayor y, por lo tanto, se aumentan los costes generales y los que puedan generarse por errores humanos. Según Genpact, implementar la automatización en el proceso de pagos podría reducir los costes hasta un 70 % para las entidades de préstamo.

Por otro lado, el método de pago “tradicional” de transacciones con tarjeta es muy costoso y, como veremos más abajo, mucho más caro que los pagos directos de cuenta a cuenta.

El proceso de pago con y sin Open Banking

¿Es el Open Banking la solución para contribuir a modernizar el proceso de pago de los prestamistas? Vamos a comparar el proceso con y sin Open Banking.

El método tradicional

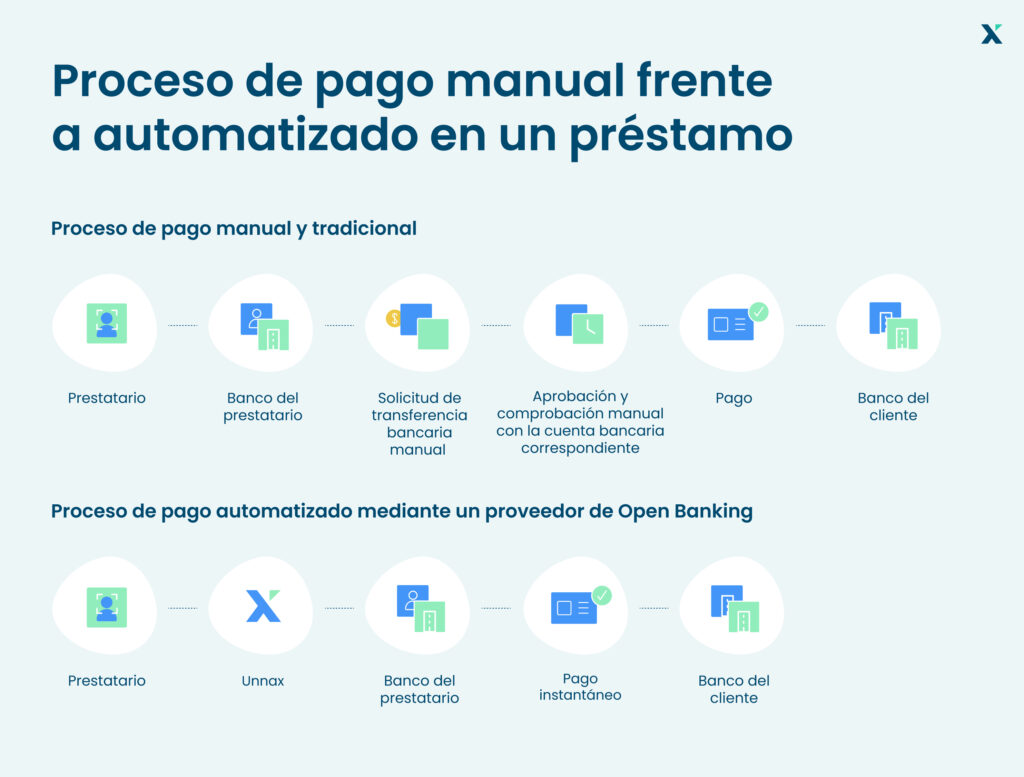

En general, los pagos se completan de forma manual, ya que, como hemos mencionado anteriormente, los prestamistas siguen confiando en políticas que requieren revisiones y comprobaciones manuales y que se fundamentan en años de análisis de impagos y evaluaciones. Un empleado suele revisar manualmente una solicitud siguiendo una serie de listas de comprobación y criterios para tomar una decisión.

Cuando se aprueba el préstamo, el empleado debe acudir a la cuenta bancaria del prestamista y transferir los préstamos uno a uno. Cada transferencia tiene que aprobarse y comprobarse con la cuenta bancaria correspondiente para que la transferencia total se apruebe. Este proceso retrasa el pago, aumenta los costes e incrementa las posibilidades de error.

Vamos a analizar cómo sería este proceso con Open Banking.

Con Open Banking

El Open Banking permite que el proceso sea mucho más sencillo.

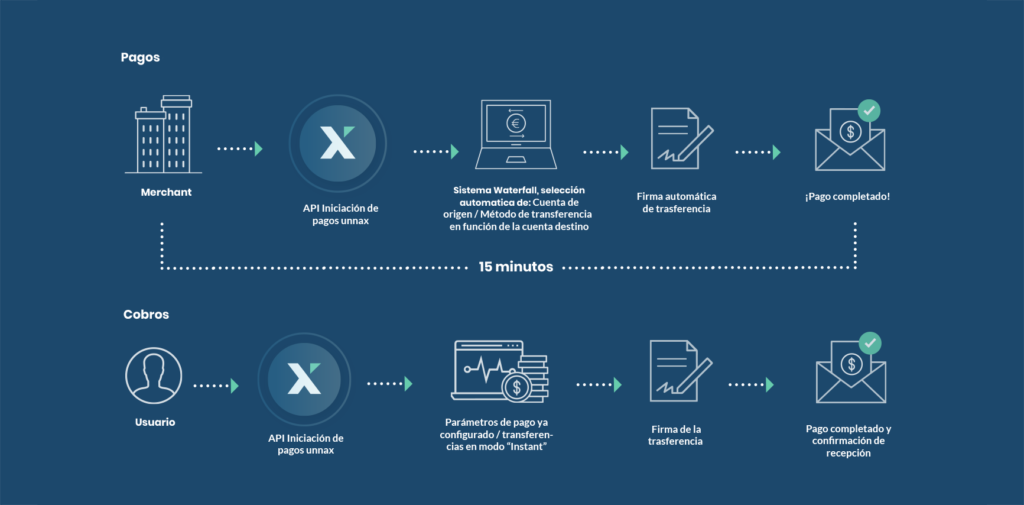

Gracias al Open Banking, se puede programar el pago a través de la iniciación de pagos, por lo que se efectúa automáticamente desde la cuenta del prestamista en cuanto el préstamo se haya aprobado. Los pagos se realizan mediante transferencias instantáneas, así que el dinero llega a la cuenta del prestatario en cuestión de minutos.

Si a los pagos por API le añadimos tecnología inteligente, como el sistema en cascada de Unnax, es posible integrar los pagos en la toma de decisiones para completar el proceso en unos minutos (menos de 15, para ser exactos). Los prestamistas no tienen que completar la Autenticación reforzada del cliente (SCA) para efectuar el pago porque la autenticación para aprobar la transferencia puede automatizarse mediante las cuentas bancarias asociadas.

El Open Banking también permite las transferencias de cuenta a cuenta, que no requieren el intercambio de información y, por lo tanto, aumentan la protección de datos del cliente. A diferencia del proceso tradicional, donde es necesario seguir un papeleo y proporcionar información confidencial, el Open Banking permite un proceso completamente online, por lo que se obtiene un informe digital de la transacción y del acuerdo.

Más información: Cómo mejorar el proceso de pagos mediante las transferencias bancarias directas

Y no nos podemos olvidar del aspecto más importante de todos: el Open Banking reduce el tiempo del pago a minutos. De esta manera, una vez que el préstamo se haya aprobado, el prestatario recibirá el dinero en menos de 15 minutos gracias a las tecnologías en las que se basa el Open Banking.

Tecnologías que permiten un pago más rápido

Iniciación de pagos

Una de las tecnologías más importantes del movimiento del Open Banking es la iniciación de pagos, que permite que un proveedor externo acreditado inicie un pago en nombre del prestatario.

Gracias al Open Banking, los prestatarios pueden efectuar un pago directamente desde su cuenta. Es igual que una transferencia bancaria, pero ahora existe la posibilidad de que un proveedor externo acreditado la lleve a cabo (¡los pagos manuales ya no son necesarios!).

El principal beneficio de la iniciación de pagos es que el proceso es rápido y sencillo para el cliente. Otro gran beneficio es que, dado que se evitan un gran número de intermediarios, es un proceso mucho más económico que los pagos con tarjeta.

Y lo mejor de todo, la iniciación de pagos es una tecnología que puede integrarse en la toma de decisiones, por lo que los prestatarios pueden ofrecer una experiencia de autoservicio a los solicitantes.

Más información: Todo lo que necesitas saber sobre la iniciación de pagos

Sistema en cascada

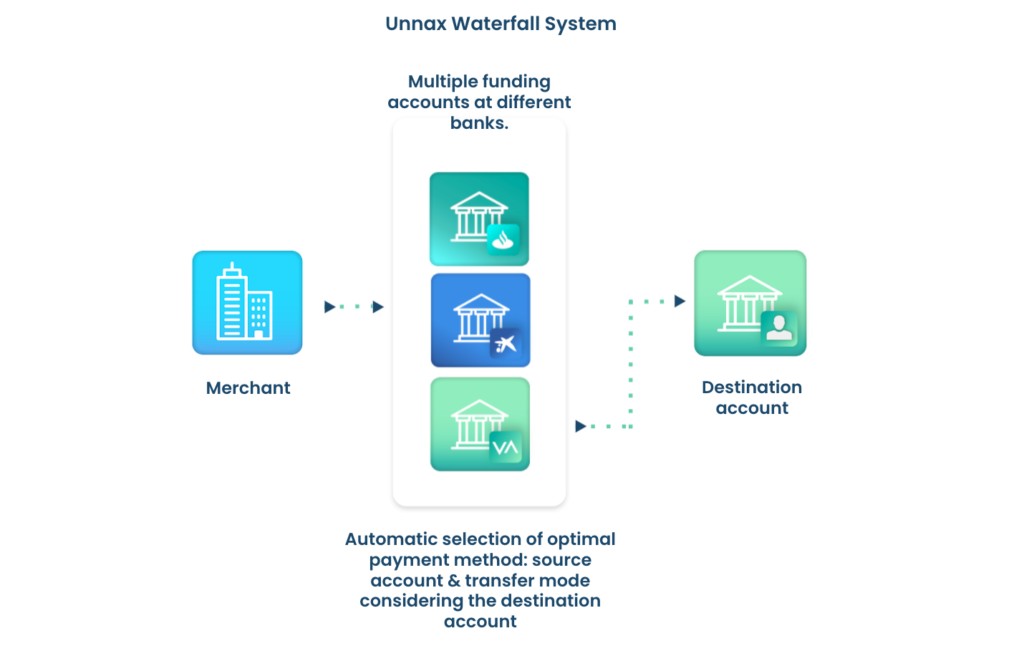

El sistema en cascada diseñado por Unnax nos permite optimizar los costes del pago del préstamo para el cliente.

El retraso en los pagos y las tasas altas suelen producirse cuando una transacción entre el comerciante y la cuenta de destino tiene lugar entre dos instituciones financieras diferentes (por ejemplo, La Caixa y BBVA).

Gracias al sistema en cascada, nuestra API puede seleccionar automáticamente una cuenta del prestatario que sea de la misma entidad que la del solicitante, lo que permite efectuar la transferencia en tiempo real sin ninguna tasa adicional. La lógica en cascada de Unnax garantiza que los pagos se procesen siempre con el menor coste y la mayor rapidez.

Prestamistas y prestatarios desean lo mismo: pagos instantáneos y automatizados. Hasta ahora, el principal obstáculo de los prestatarios ha sido la confianza en procesos manuales y sistemas informáticos tradicionales. Sin embargo, gracias al Open Banking, la iniciación de pagos y el sistema en cascada, los prestamistas por fin pueden ofrecer un proceso de préstamo económico, con autoservicio y, lo más importante, rápido.