La nueva Directiva de Crédito al Consumo 2 (DCC2) de la UE pone el foco en los micropréstamos digitales. Esta actualización revisa las normativas para los acuerdos de crédito al consumo y establece reglas claras para los productos de crédito digital.

Según el Consejo de la Presidencia Española de la Unión Europea, la DCC2 tiene tres objetivos clave:

- Simplificar la legislación actual

- Reforzar la protección del consumidor

- Crear un entorno justo para los servicios financieros en línea

Cumplir con la DCC2 es crucial para tu negocio. Aquí te explico los principales cambios y cómo afectarán tu negocio.

La DCC2 y su impacto en los microlenders y productos digitales

A partir de ahora, tanto los grandes lenders como los microlenders deberán cumplir con normativas que antes solo se aplicaban a las instituciones de crédito tradicionales en España. Si operas en el ámbito de los micropréstamos, especialmente en el entorno digital, es hora de prestar atención, ya que los reguladores están centrando su atención en este sector.

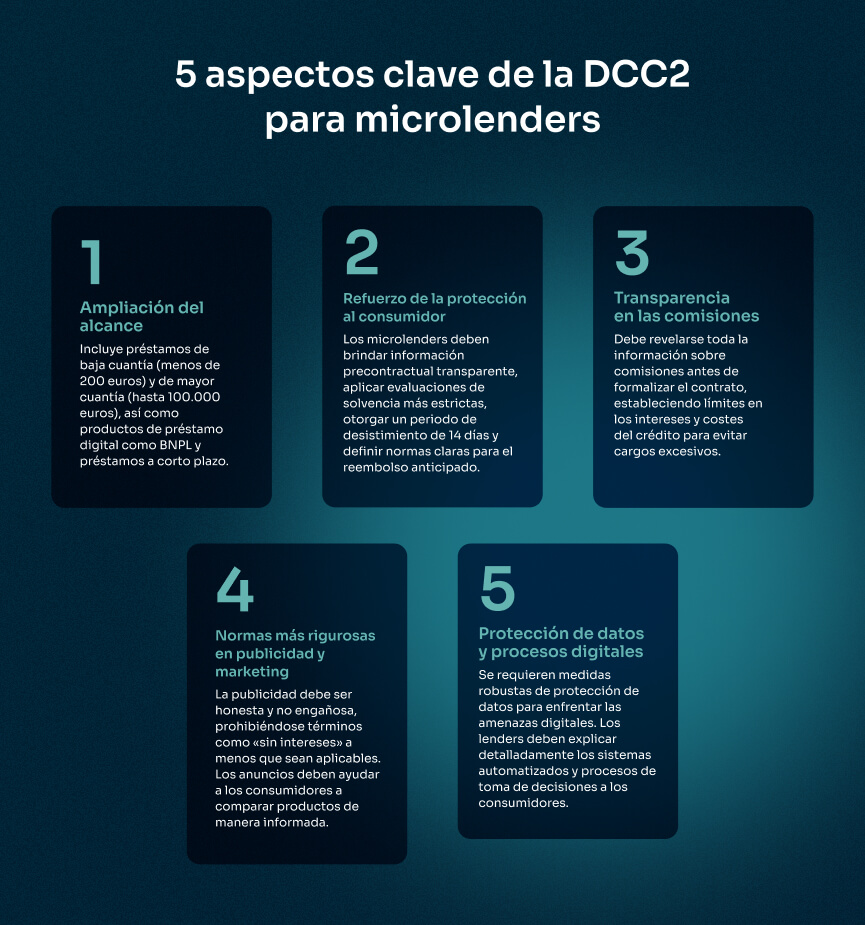

Estos son los puntos principales que debes considerar:

1. Ampliación del alcance regulatorio

La DCC2 extiende su control a préstamos de baja cuantía (menos de 200 €) y a los préstamos de mayor importe (hasta 100.000 €). También incluye productos digitales como «Compra Ahora, Paga Después» (BNPL) y préstamos rápidos. Esto significa que, si ofreces estos productos, ahora debes cumplir con las mismas normas que los grandes lenders.

2. Refuerzo de la protección al consumidor

La DCC2 introduce nuevas exigencias para proteger mejor a los consumidores. Deberás:

- Proporcionar información clara y completa antes de que el cliente firme cualquier contrato.

- Realizar evaluaciones de solvencia más rigurosas, asegurándote de que los clientes pueden asumir el préstamo.

- Ofrecer la opción de cancelar el préstamo dentro de los primeros 14 días sin necesidad de justificarlo.

- Establecer claramente las condiciones para el reembolso anticipado del préstamo y cómo se calculará la compensación.

3. Transparencia total en tarifas y costos

La DCC2 exige que los lenders comuniquen de forma clara todas las tarifas, intereses y costos asociados con los préstamos antes de que se firme un contrato. Además, impone límites en las tasas de interés y el costo total del crédito para evitar cargos excesivos.

👉 Te interesará: Agregación bancaria para comparadores de préstamos online

4. Publicidad y marketing bajo la lupa

Las nuevas normas establecen que toda publicidad de créditos al consumo debe ser clara y no engañosa. Además, términos como «sin intereses» o «sin coste» solo pueden usarse si realmente puedes ofrecer estas condiciones. La publicidad debe permitir a los consumidores comparar de manera justa los diferentes productos financieros.

5. Mejor protección de datos y procesos digitales

Si operas en el ámbito digital, deberás implementar medidas estrictas de protección de datos. Además, si usas sistemas automatizados para evaluar créditos, es necesario informar a tus clientes sobre cómo funcionan estos sistemas y cómo afectan sus decisiones de crédito.

👉 Vuelve a verlo: Webinar: Nueva Normativa DCC2 conAEMIP y finReg360.

Cómo Unnax te ayuda a cumplir con la DCC2

Cumplir con estos nuevos requisitos puede parecer desafiante, pero no tienes que hacerlo solo. En Unnax, entendemos lo que necesitas para adaptarte a esta nueva realidad. Nuestra solución de agregación bancaria te proporciona las herramientas necesarias para cumplir con la DCC2 de manera sencilla y eficiente.

La agregación bancaria es esencial en la evaluación de solvencia porque te permitirá acceder de forma inmediata y precisa a la información financiera de un solicitante de crédito, sin interrumpir su proceso de solicitud.

Esto es clave porque la nueva normativa europea exige que las evaluaciones de solvencia se basen en datos relevantes y exactos sobre los ingresos, gastos y otros criterios financieros del consumidor. La capacidad de consolidar estos datos en tiempo real asegura que puedas tomar decisiones rápidas y bien fundamentadas, cumpliendo con los estándares de precisión que impone la DCC2, y a la vez, ofreciendo una experiencia fluida y sin fricciones para tus usuarios.

Con nuestra solución de agregación bancaria tendrás:

- Acceso a datos detallados que van más allá de los de PSD2

- Resultados en tiempo real, en menos de 15 segundos

- Cobertura casi total del mercado bancario español (98%)

- Verificación en dos pasos para obtener hasta un año de historial transaccional

- Conexiones seguras y tokenizadas para lecturas únicas y recurrentes

- Certificados de agregación que ayudan a prevenir fraudes y disputas

Cumplir con la DCC2 no es solo una obligación legal, sino una oportunidad para mejorar tus procesos y ofrecer un mejor servicio a tus clientes. Como Entidad de Dinero Electrónico con licencia del Banco de España, en Unnax tenemos la experiencia y el conocimiento que necesitas para navegar este nuevo entorno regulatorio.

Habla con uno de nuestros especialistas hoy mismo para empezar a cumplir con la DCC2 y a fortalecer tu negocio.