La Directiva de Crédito al Consumo 2 (DCC2) de la UE impone varios nuevos requisitos regulatorios y amplía el alcance de la normativa para incluir a los micropréstamos online y digitales.

Uno de los principales cambios introducidos por la DCC2 se centra en las evaluaciones de solvencia. Para los microlenders en España, comprender cómo realizar evaluaciones de solvencia conforme a los nuevos estándares de la ley de crédito al consumo es esencial para lograr y mantener el cumplimiento normativo.

¿Qué hay de nuevo en la DCC2 sobre las evaluaciones de solvencia?

La DCC2 exige que todos los lenders (incluidos los que ofrecen micropréstamos) realicen un análisis de solvencia de sus potenciales clientes utilizando datos relevantes e información necesaria. Los datos deben evaluar con precisión la capacidad de pago del cliente, evitando que los lenders otorguen préstamos de manera irresponsable.

Según el reglamento oficial de la DCC2: «En un mercado crediticio en expansión, en particular, es importante que los prestamistas no concedan préstamos de forma irresponsable o sin haber evaluado previamente la solvencia del prestatario, y que los Estados miembros lleven a cabo el control necesario para evitar tales comportamientos, así como los medios necesarios para sancionar a los prestamistas en caso de que ello ocurra.»

Requisitos detallados para las evaluaciones de solvencia

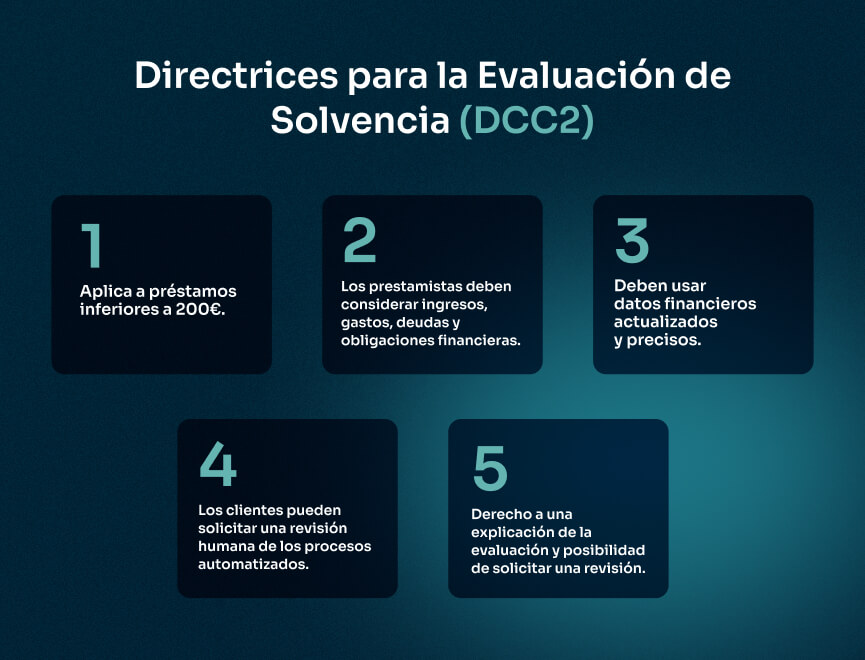

Los detalles y requisitos específicos que la DCC2 establece sobre las evaluaciones de solvencia incluyen:

- Las evaluaciones de solvencia deben realizarse también para préstamos de menos de 200 €.

- Los prestamistas deben tener una visión integral de la situación financiera de cada cliente, teniendo en cuenta factores como los ingresos, gastos, deudas existentes y otras obligaciones financieras. También deben considerar los ingresos, gastos y circunstancias económicas del consumidor.

- Las evaluaciones de solvencia deben utilizar información actualizada que refleje con precisión la situación financiera del cliente.

- Los clientes tienen derecho a solicitar la intervención humana en los procesos automatizados que involucren sus datos personales.

- Los clientes pueden solicitar y obtener una explicación razonable de su evaluación de solvencia, tras lo cual pueden expresar sus opiniones y solicitar una revisión de la evaluación y de la decisión de crédito por parte del prestamista.

👉 Te interesará leer:Cómo Loaney optimizó sus procesos y aumentó el número de préstamos x4 gracias a Unnax

Directiva de Crédito al Consumo en España: El reto de las evaluaciones de solvencia

España cuenta con un mercado de microcréditos en auge, lo que hace que la ampliación del alcance regulador de la DCC2 sea especialmente relevante en esta región. Las evaluaciones de solvencia pueden ser una tarea significativa para cualquier prestamista, pero especialmente para los microlenders que no cuentan con departamentos de TI bien establecidos.

El desafío de las evaluaciones de solvencia para los microcréditos está en que, aunque necesitan ser rápidas, el proceso puede causar retrasos. Además, la legislación actual exige información precisa, con la posibilidad de presentar documentación tangible si se solicita, lo que alarga aún más la finalización de la evaluación.

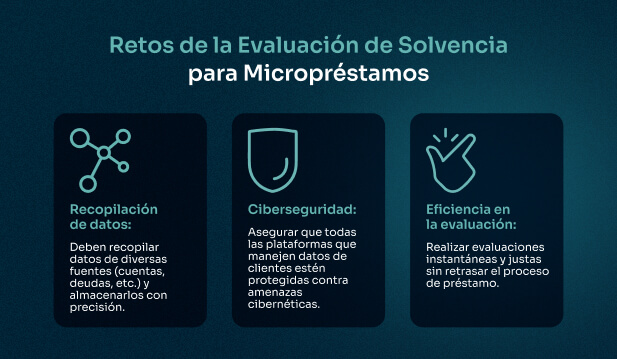

Desde un punto de vista técnico, la DCC2 plantea tres grandes obstáculos para los microlenders en España en lo que respecta a las evaluaciones de solvencia:

-

Recopilación de datos:

Los lenders necesitan la capacidad tecnológica para recopilar datos de clientes de múltiples fuentes (cuentas corrientes, cuentas de ahorro, deudas existentes, etc.), así como un entorno digital integrado para almacenar y evaluar estos datos con precisión.

-

Ciberseguridad:

Al manejar información personal de clientes, los lenders necesitan garantizar que todas las plataformas y productos que recopilen o utilicen datos de clientes estén protegidos contra amenazas cibernéticas.

-

Eficiencia en la evaluación:

Para que el proceso crediticio funcione de manera fluida, rentable y con una buena experiencia de usuario, las empresas crediticias necesitan la capacidad de realizar evaluaciones de solvencia de manera instantánea, manteniendo un proceso de evaluación justo y preciso para los clientes.

El Open Banking puede reducir considerablemente la carga de las evaluaciones de solvencia para los microlenders al proporcionar los datos necesarios para un proceso de evaluación seguro. Con socios tecnológicos como Unnax, las empresas crediticias pueden abordar los desafíos de los nuevos requisitos regulatorios con mayor facilidad y eficiencia.

👉 También querrás leer: Cómo optimizar tus métodos de cobro con las soluciones de Unnax

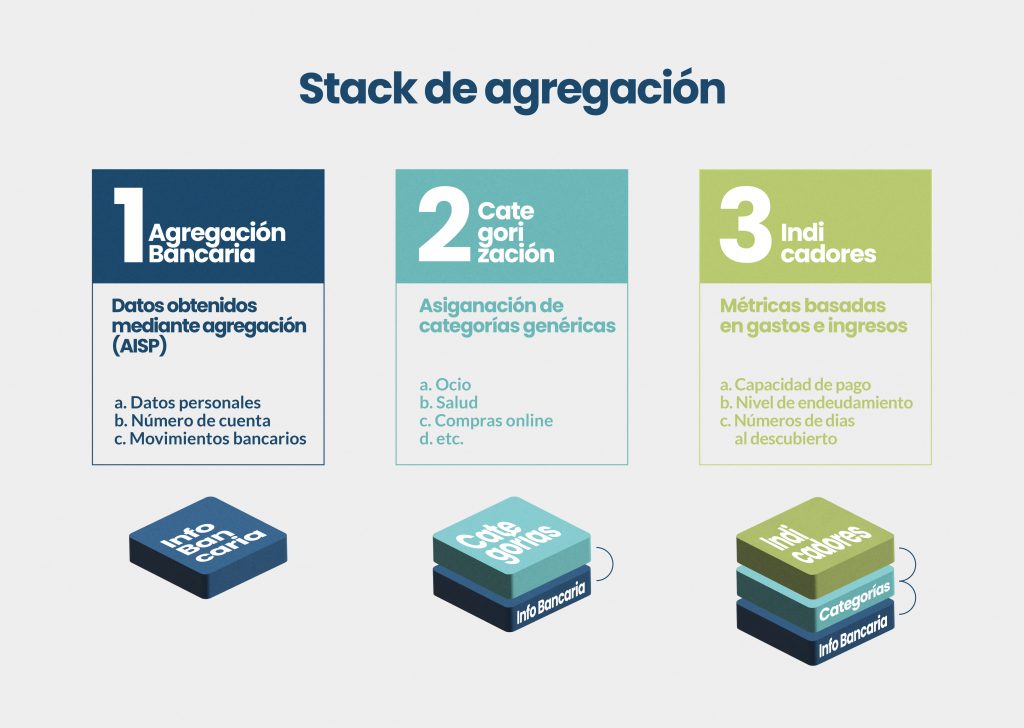

Cómo la agregación bancaria de Unnax simplifica las evaluaciones de solvencia

La solución de agregación bancaria de Unnax permite a los microlenders en España realizar evaluaciones de solvencia en tiempo real con facilidad. Nuestra plataforma proporciona datos financieros precisos, actualizados y categorizados que simplifican tus decisiones de crédito.

Con Unnax, puedes completar análisis de solvencia automáticos y exhaustivos que te ayudarán no solo a realizar evaluaciones de solvencia en tiempo real, sino también a cumplir con los requisitos de la DCC2.

Ventajas de la solución de agregación de cuentas de Unnax para lenders en España:

- Acceso a datos PSD2 y no PSD2 para ofrecerte información valiosa y detallada.

- Agregación de datos en tiempo real, con resultados en menos de 15 segundos para acelerar las evaluaciones.

- Cobertura bancaria del 98% en el mercado español, incluyendo tanto cuentas personales como de empresas.

- Conexiones tokenizadas para lecturas recurrentes.

- Certificado de agregación para prevenir fraudes y disputas.

Unnax te ofrece una visión detallada del perfil financiero y los patrones de gasto de cada cliente, ayudándote a crear perfiles y segmentos de clientes precisos.

Usando la solución de agregación bancaria de Unnax, puedes optimizar los procesos de toma de decisiones y asegurarte de que todas las evaluaciones de solvencia sean tanto cumplidoras como precisas.