Según un reciente informe del SEFO (Spanish Economic and Financial Outlook, Perspectivas económicas y financieras de España), se registró un volumen de préstamos de dudoso cobro de 78.870 millones de euros por parte de los bancos españoles hasta junio de 2022.

Solo en la Unión Europea, el volumen de préstamos de dudoso cobro provenientes de España representa un sorprendente 21 % del total.

Los préstamos de dudoso cobro suponen un reto importante para el sector del lending en su conjunto, pero especialmente para las entidades de crédito de países que experimentan altos niveles de incertidumbre económica, como España e Italia.

Superar este reto depende de la prevención. ¿Cómo pueden los lenders reducir sus ratios de préstamos de dudoso cobro (NPL) e impedir que se produzcan nuevos casos?

La clave para prevenir los NPL radica en dos factores fundamentales: conocer mejor a los solicitantes de préstamo y adoptar soluciones más óptimas para acceder a sus datos financieros.

Para empezar, vamos a definir qué es exactamente un NPL.

¿Qué es un préstamo de dudoso cobro?

Un préstamo o crédito de dudoso cobro (en inglés non-performing loan, NPL) es un tipo de préstamo en el que el prestatario no cumple la obligación financiera que acordó como parte de un contrato de préstamo. Según el Fondo Monetario Internacional (FMI), todos los ejemplos siguientes son NPL:

- Pagos de préstamos con un atraso igual o superior a 90 días,

- Pagos de intereses iguales o superiores a 90 días que se han capitalizado, refinanciado o aplazado mediante acuerdo,

- Pagos de préstamos con menos de 90 días de atraso, pero que incluyen otros indicadores de NPL, como la declaración de quiebra del prestatario.

Causas de los préstamos de dudoso cobro

Los préstamos de dudoso cobro pueden darse en todos los sectores tanto a nivel individual como empresarial.

Volviendo al reciente informe de SEFO, los préstamos de dudoso cobro han disminuido en los últimos años, a pesar de que las ratios de NPL en España son superiores a la media de la UE. Esto se debe en parte a las medidas económicas que se pusieron en marcha durante la crisis del Covid-19 para ayudar a empresas y hogares.

No obstante, aunque las dificultades de la crisis del Covid-19 han disminuido, las nuevas presiones de la situación geopolítica en Europa están influyendo en las ratios de NPL en todos los sectores. También es probable que los elevados precios de la energía afecten a la solvencia general de las empresas. Y, por supuesto, los particulares también están sufriendo, ya que la alta inflación aumenta sus costes y los elevados tipos de interés encarecen sus préstamos.

En el informe de SEFO también se afirma que el endurecimiento de las condiciones de financiación repercutirá tanto en la concesión de préstamos a las empresas (siendo más vulnerable el segmento de las pymes, que parte de niveles de morosidad más elevados) como a los hogares (subidas de tipos), lo que afectará a su capacidad para pagar sus deudas y, en última instancia, a las ratios de préstamos de dudoso cobro.

Causas de préstamos dudosos inducidas por el solicitante

Por lo que respecta al solicitante, los préstamos de dudoso cobro suelen darse en épocas de dificultades económicas, cuando un particular o una empresa tiene problemas para hacer frente a sus pagos. Las razones pueden abarcar desde acontecimientos repentinos e inesperados hasta una simple mala gestión de sus finanzas. El fraude también puede ser una causa.

Situaciones inesperadas que afectan a la situación financiera del solicitante

En este caso, un prestatario puede tener un perfil de riesgo favorable y hacer todo lo posible por gestionar bien sus finanzas, pero un imprevisto (ya sea una pérdida de ingresos o un aumento de gastos) afecta gravemente a su situación. Por ejemplo:

- Perder el empleo,

- Perder fuentes de ingresos,

- Aumento de los gastos por motivos que no están totalmente cubiertos por un seguro (por ejemplo, daños en la vivienda del prestatario causados por una catástrofe natural),

- Enfermedad que requiere un tratamiento costoso.

Mala gestión del dinero

Aunque los factores mencionados pueden atribuirse a la “mala suerte”, la mala gestión de las cuentas del hogar suele ser causa autoinfligida de problemas financieros. El ejemplo más común es el de las personas que llevan un estilo de vida por encima de sus posibilidades o tienen malos hábitos, como el juego o compras desmesuradas. Por supuesto, a veces la gestión de las finanzas del hogar es una batalla cuesta arriba que es difícil de ganar pese a que el prestatario tenga las mejores intenciones, especialmente si es de los que tiene ingresos más bajos y ya están viviendo al día.

Fraude en la emisión de préstamos

Por último, el fraude en la emisión de préstamos puede desencadenar préstamos de dudoso cobro, que es un problema muy frecuente. De hecho, tal y como afirmamos en nuestro artículo sobre los diferentes tipos de fraude de préstamos y cómo superarlos, el fraude en la emisión de préstamos a pequeñas empresas ha aumentado un 6,9 % desde que comenzó la pandemia. La Encuesta mundial sobre crimen y fraude económico 2022 de PwC también concluyó que el 51 % de los más de 1,200 encuestados había sufrido fraude en su organización en los últimos dos años.

Causas de préstamos de dudoso cobro inducidas por el lender

Desde el punto de vista del lender, el desencadenante de los préstamos de dudoso cobro puede ser diferente según el segmento, pero generalmente se debe a la falta de conocimiento del cliente. Las causas más comunes son una evaluación incorrecta del perfil de riesgo, una mala prima de riesgo y el poco entendimiento de las finanzas reales de los clientes.

Como ya hemos explicado, algunas de las causas por parte del prestatario se deben al azar, por lo que los lenders deben tenerlas en cuenta en sus primas de riesgo y garantías de activos en caso de demora o impago.

Los lenders deben asegurarse de tener acceso completo a las finanzas de un solicitante de crédito y conocer a fondo su comportamiento financiero. Esto les permite no solo evaluar correctamente la situación financiera del solicitante, sino también analizar si su comportamiento lo convierte en una persona idónea para recibir el préstamo.

👉 Te puede interesar: Evolución y tendencias del sector crediticio

Qué impacto tienen los préstamos de dudoso cobro en los lenders en España

En el informe de SEFO mencionado anteriormente se destaca que el segmento de las pequeñas y medianas empresas (pyme) constituye la mayor parte de los NPL en España, con una ratio a nivel consolidado del 6,7 % en el segundo trimestre de 2022. La morosidad de las pymes representa el 44 % del volumen total de NPL empresarial en España.

La siguiente ratio de NPL más elevada en los segmentos de crédito corresponde a las sociedades no financieras (4,36 %), seguidas de los préstamos a los hogares (3,57 %) y las hipotecas (2,71 %).

Además, España tiene una de las ratios de NPL más altas de la UE, sólo superada por Italia con una ratio de NPL consolidada del 7,22 %.

Los altos niveles de NPL tienen graves repercusiones en los propios lenders, entre ellas:

- Pérdida de ingresos

- Aumento de costes derivados de intentar recuperar los fondos

- Menores beneficios

- Menor capacidad para ofrecer préstamos a un mayor número de solicitantes

- Menor competitividad

- Tener que cobrar tarifas más altas

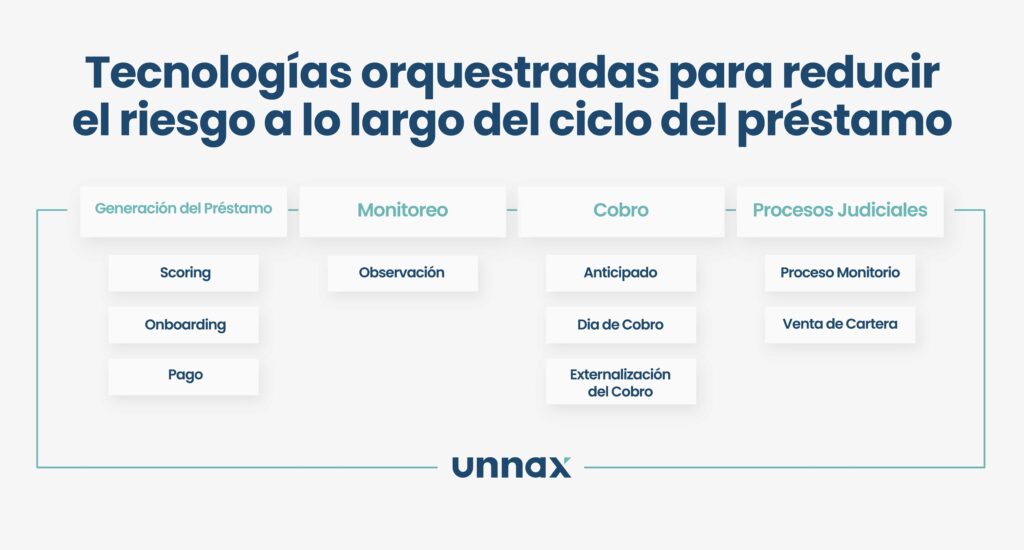

Cómo Unnax puede ayudar a reducir los préstamos de dudoso cobro

Para mitigar el impacto de los NPL en España, los lenders deben centrarse en evaluar a sus usuarios mucho más a fondo y hacerlo de forma continua para tomar mejores decisiones. Esto es especialmente importante cuando los clientes son recurrentes: en este caso, los lenders necesitan acceder y revisar continuamente la capacidad de pago del prestatario durante un largo periodo de tiempo.

En Unnax, nuestra tecnología de lectura de cuentas recurrente proporciona a los lenders la posibilidad de hacer exactamente eso. Les permitimos obtener una imagen financiera precisa y holística, y no solo una vez como parte de una evaluación inicial, sino de forma continua durante un periodo de tiempo prolongado. De esta manera se obtienen cuatro ventajas principales:

- Acceder a datos financieros en tiempo real para obtener la información más actualizada en lugar de los obtenidos de documentos obsoletos.

- Garantizar una mayor calidad de los datos al recibirlos directamente de cuentas bancarias digitales y no de documentos impresos o escaneados que son susceptibles de fraude o errores manuales.

- Obtener una imagen financiera completa de los solicitantes gracias a la agregación de todas sus cuentas.

- Recibir información de contacto actualizada cada vez que los prestatarios cambien de número de teléfono, dirección de correo electrónico o residencia para poder localizarlos en cualquier momento.

- Seguimiento de los saldos de las cuentas de los clientes para optimizar las estrategias de cobro.

No obstante, aunque la agregación bancaria proporciona los datos financieros más precisos y completos de los solicitantes, podemos hacerlo aún mejor. Nuestras soluciones de categorización e indicadores financieros dan un paso más allá y permiten comprender totalmente el comportamiento financiero de una persona para tomar la mejor decisión en cuanto a la concesión de un préstamo.

- Categorización: Proporciona información detallada sobre cuánto gastan los solicitantes en aspectos específicos de sus vidas, como en vivienda, servicios y en ocio.

- Indicadores financieros: Permiten utilizar los datos que se reciben de la agregación y categorización de datos para calcular métricas financieras que indiquen la solvencia y el comportamiento financiero del solicitante. Esto incluye métricas sobre la capacidad de pago del cliente, su índice de ludopatía, etc.

Las soluciones de Unnax están enfocadas en evitar los préstamos dudosos, tomar decisiones mucho más informadas y lograr índices de NPL más bajos para aumentar la rentabilidad.

Habla con nuestro equipo y comienza a reducir tus NPL hoy mismo.